俄羅斯��,緣何“領(lǐng)跑”全球核電出口��?

俄羅斯新沃羅涅日核電站

進入21世紀,國際核電市場競爭愈加激烈��,已從技術(shù)的競爭延展到政治���、金融�、外交、產(chǎn)業(yè)鏈服務(wù)組合等全方位的競爭�;目前有核電新建規(guī)劃的多是發(fā)展中國家,面臨發(fā)展需要電力���,但資金嚴重短缺的問題�����。出口國能否提供充足�����、優(yōu)惠的融資����,甚至是投資���,成為業(yè)主國選擇反應(yīng)堆供應(yīng)商的決定性因素之一。另外�,不同堆型的核電項目成本難以直接比較,而融資成本則比較直觀�,業(yè)主國除了比較技術(shù)和項目造價外,同時重點關(guān)注各潛在供應(yīng)商之間投融資成本的對比,是否能幫助業(yè)主國籌措巨額且低成本的建設(shè)資金成為反應(yīng)堆供應(yīng)商的核心競爭力���。

俄羅斯國家原子能集團公司(ROSATOM)自2007年成立以來����,舉國家之力優(yōu)化提升核電出口系統(tǒng)競爭力��,堅持以核電為龍頭帶動俄羅斯核工業(yè)產(chǎn)業(yè)鏈出口的海外開發(fā)戰(zhàn)略���,通過創(chuàng)新商業(yè)模式���、提供有吸引力的融資方案,輔以強有力的政府外交助力����,不斷加強海外開發(fā)力度并取得優(yōu)異成績。ROSATOM最近十多年簽署了40余個海外核電機組訂單(其中部分訂單已取消或暫停)����,市場占有率近70%,穩(wěn)居全球第一��,成為無可爭議的全球核電出口“領(lǐng)跑者”��。

ROSATOM海外核電項目融資情況

ROSATOM在手海外核電機組訂單主要來自新興核電市場,涵蓋東亞和東南亞��、非洲��、歐洲���,截至2022年8月�,有17臺機組正處于建造階段�。此外,還與亞美尼亞��、印度��、尼日利亞等國簽署了核能領(lǐng)域相關(guān)合作協(xié)議���。

ROSATOM出口核電機組主要采用“工程+融資”的模式����,為爭取市場����,俄羅斯會根據(jù)業(yè)主需求和項目重要程度提供有差異的融資條件,融資條件很有競爭力����。

白俄羅斯2臺VVER-1200機組。俄白經(jīng)過磋商后就2臺VVER-1200機組融資在2011年達成一致�����,俄方將提供期限為25年��、額度為100億美元的貸款�,貸款將覆蓋雙方合同額的90%,融資利率未知��。雙方2012年簽署核電站總承包合同�。

印度庫丹庫拉姆4臺VVER-1200機組(3~6號)。俄印核能合作歷史較長�����,雙方商討后俄方2012年確定為庫丹庫拉姆3�����、4號機組提供35億美元����、年利率為4%的出口信貸�,2014年簽署承包合同���,合同金額約為54.7億美元��,項目于2016年10月正式開工����。

埃及達巴4臺VVER-1200機組���。俄埃2017年簽署價值300億美元的核電項目建設(shè)合同��。合同包含4臺機組建設(shè)���,以及4臺機組運行壽期內(nèi)的燃料供應(yīng)、電廠投運前十年間的運維服務(wù)��、乏燃料貯存設(shè)施的建設(shè)和乏燃料貯存容器的供應(yīng)��。俄提供250億美元貸款����,涵蓋約85%的建設(shè)費用,其余15%將由埃及私營投資者籌集。該項目預(yù)計建設(shè)期12年����,貸款的償還期限為22年,首筆還款時間定于2029年10月15日����,貸款綜合年利率為3%���,此貸款條件具有壓倒性的競爭力�。

從以上三個項目可以看出���,ROSATOM為海外核電項目配套提供的融資條件很有競爭力����。從另一個方面來看�,ROSATOM雖有部分已簽署的出口核電項目相繼取消或進入停滯狀態(tài),但已開工的如孟加拉�����、土耳其等核電項目的資金需求量很大�。考慮到目前全球面臨百年未有之大變局和因俄烏沖突而加劇的西方制裁�,這些巨額訂單的資金需求����,會對俄羅斯財政金融帶來很大的挑戰(zhàn)和壓力�����。為降低自身的債務(wù)壓力��,ROSATOM也強調(diào)在未來的項目中積極采用項目融資而非公司融資的模式籌集資金����。

ROSATOM投融資創(chuàng)新項目

為實現(xiàn)《ROSATOM 2030年戰(zhàn)略》中確定的海外經(jīng)營戰(zhàn)略目標,ROSATOM轉(zhuǎn)變思路�����,深挖國內(nèi)和國際市場潛力�����,緊緊跟隨國際工程市場發(fā)展趨勢和國際核電市場需求����,結(jié)合業(yè)主國的具體情況,按一國一策的戰(zhàn)法靈活創(chuàng)新“債權(quán)融資+股權(quán)投資”商業(yè)模式,配套核電工程提供有吸引力的投融資方案�,實現(xiàn)占領(lǐng)新興市場、獲得更多訂單的目標�����。

1. 土耳其阿庫尤核電項目

投建營模式(BOO)已被世界電力建設(shè)市場廣泛接受�����,形成了一套行之有效的體系和操作規(guī)范��,但之前未在核電出口中得到實踐應(yīng)用�。阿庫尤核電站�����,是ROSATOM結(jié)合國際工程實踐���,開創(chuàng)性地將BOO模式引入到新核電建設(shè)項目中�����,實現(xiàn)核電出口商業(yè)模式創(chuàng)新的一個實踐���。

土耳其和俄羅斯兩國政府于2010年簽署了關(guān)于阿庫尤核電項目的政府間協(xié)議(IGA)��,由ROSATOM和土耳其能源部負責(zé)執(zhí)行�����。協(xié)議中約定由俄方負責(zé)阿庫尤核電項目的資金籌措����、設(shè)計���、建設(shè)�、運營等一系列工作�,土方則負責(zé)提供廠址證照直至電站退役,通過購電協(xié)議(PPA)保障電力消納����,協(xié)助取證等相關(guān)工作。

阿庫尤核電站包含4座VVER-1200反應(yīng)堆����,總裝機容量4800兆瓦,總投資約200億美元����,于2018年4月3日破土動工����,第一座反應(yīng)堆計劃2023年(土耳其建國100周年)投產(chǎn)��。

(1)投融資架構(gòu)

根據(jù)兩國IGA的約定����,俄方負責(zé)項目的資金籌集。俄方牽頭成立Akkuyu核電公司�����。項目的資金結(jié)構(gòu)為30%權(quán)益資金和70%債務(wù)資金���。整個項目的投資收益率(IRR)預(yù)期為10%左右,投資回收期約為18年�。

俄羅斯提供了約40億美元作為阿庫尤項目股本金的一部分,股東方基本都是ROSATOM旗下不同性質(zhì)的的子公司和其子公司的海外分公司等)���,其中Atomstroyexport JSC作為項目的EPC承包商小股比參與投資�����。

項目的債務(wù)資金大部分來源于俄羅斯以及其他設(shè)備和服務(wù)供應(yīng)國的出口信用機構(gòu)�����,提供高達供貨范圍85%的貸款�����,利率大約在7~8%��。還款來源為電站運行后的電費收入��,還款保障則為兩國IGA約定的PPA�����。

為保證項目資金來源���,2013年底俄總理批準一項法令����,俄政府將向ROSATOM提供價值約806億盧布(24億美元)的資金資助��,用于促進核工業(yè)的發(fā)展�����,其中6.8億美元用于支持土耳其項目,該法令是由ROSATOM起草的�。為補償政府投資,ROSATOM將把33臺現(xiàn)役核電機組的部分發(fā)電利潤及部分海外收益返還給政府���。

(2)購電協(xié)議(PPA)

根據(jù)土俄兩國IGA��,土耳其指定國有企業(yè)——土耳其電力交易公司(TETAS)與阿庫尤核電公司簽訂長期的PPA���。TETAS將購買阿庫尤1、2號機組70%的發(fā)電���,以及3��、4號機組30%的發(fā)電�����,期限從每個機組進入運營期起15年,其余發(fā)電將由阿庫尤核電公司自行出售給電力市場或者零售商�����。IGA中約定TETAS的平均購電價格為USD123.5每兆瓦時,阿庫尤核電公司可以根據(jù)市場情況����,在確保投資回報的基礎(chǔ)上調(diào)整電價,但上限不能超過USD153.3每兆瓦時����。PPA到期后,土耳其政府將每年獲得阿庫尤核電公司凈收益的20%直至機組退役��。

除此之外����,PPA中還約定了退役和后處理兩個基金,阿庫尤核電公司將分別從TETAS支付的電費用中扣除USD1.5每兆瓦時作為退役基金����。如果退役基金不能覆蓋項目最終退役的費用,則土耳其財政部和阿庫尤核電公司將提供不超過退役基金25%的費用支持��。

(3)俄方一攬子服務(wù)

除核電站建設(shè)相關(guān)的服務(wù)�����,俄方還提供技術(shù)轉(zhuǎn)讓以及專家培訓(xùn)���、項目運維����、核燃料供應(yīng)的一攬子服務(wù)。根據(jù)IGA約定����,退役和后處理的責(zé)任主體是阿庫尤核電公司,俄方是控股方���,可以認為電站的退役和后處理的相關(guān)服務(wù)也將由俄方提供�����。

2. 芬蘭Hanhikivi核電項目

芬蘭Hanhikivi核電項目獨創(chuàng)了曼卡拉模式�,2007年德國知名能源集團E.ON的芬蘭子公司E.ON K?rnkraft Finland牽頭成立了項目公司芬諾瓦伊瑪(Fennovoima)���,計劃在芬蘭建設(shè)一座新核電機組Hanhikivi�。67家工業(yè)和能源公司(包括芬蘭本地企業(yè)和歐盟企業(yè))組成的聯(lián)合體Voimaosakeyhti? SF(電力公司SF)作為項目公司大股東����,也是核電項目的主要用戶����,可以低價直接從項目購電�。

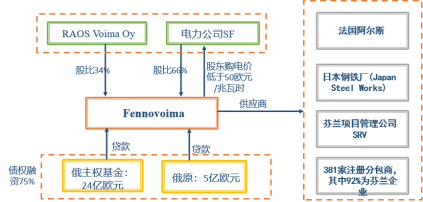

2013年底����,F(xiàn)ennovoima和ROSATOM簽署反應(yīng)堆供應(yīng)合同,在芬蘭北部波斯尼亞灣海岸的漢?����;S半島波海約基(Pyh?joki)附近�����,建造一臺VVER-1200機組��,裝機容量1170MW���,項目的總投資成本預(yù)計為70億~75億歐元����。ROSATOM收購項目公司34%股權(quán)���,成為項目新股東�,通過“股權(quán)投資+債權(quán)融資”結(jié)構(gòu)參與芬蘭Hanhikivi核電項目。

項目公司Fennovoima的股權(quán)結(jié)構(gòu)中�,電力公司SF占股66%,ROSATOM股權(quán)由分公司RAOS Voima Oy持有��,占股34%��。Hanhikivi核電項目的建設(shè)成本預(yù)計為60億~70億歐元�����,股權(quán)投資占25%��,債務(wù)融資占75%���,債務(wù)融資由ROSATOM負責(zé)安排�����,項目投融資結(jié)構(gòu)如圖所示�����,符合芬蘭政府提出芬蘭企業(yè)(或在歐盟注冊企業(yè)或歐洲自由貿(mào)易協(xié)會成員)股比和不低于60%的要求���。

2014年2月,芬蘭與俄羅斯兩國政府簽署政府間協(xié)議����,明確俄方作為Hanhikivi核電項目供應(yīng)商,俄方負責(zé)首爐燃料以及10年的燃料供應(yīng)����,并約定了該項目關(guān)于核責(zé)任劃分的相關(guān)問題。

項目部分債務(wù)資金來自俄羅斯貸款���。2015年1月���,俄羅斯內(nèi)閣宣布批準從其主權(quán)財富基金中撥款1500億盧布(合24億歐元)用于該項目,主要是作為出口信貸機構(gòu)擔保的貸款�����,俄方預(yù)計未來電站收入將是貸款的兩倍多���。此外�,據(jù)ROSATOM2017年財報��,ROSATOM協(xié)助項目公司另獲得5億歐元的貸款。

項目公司Fennovoima原計劃在2022年申請機組建造許可證��,并在2029年投入商業(yè)運營��。2022年5月�,F(xiàn)ennovoima宣布終止與ROSATOM的EPC合同。

3.孟加拉盧普爾項目

孟加拉盧普爾(Rooppur)核電站位于巴布納北部盧普爾地區(qū)��,裝機容量為2400MWe(2臺VVER-1200機組),由ROSATOM負責(zé)建造并提供出口信貸�。此項目的創(chuàng)新之處在于通過讓渡部分項目建設(shè)和供貨,引入第三國政府優(yōu)惠貸款解決孟加拉政府因自有資金不足導(dǎo)致項目無法啟動的問題���,實現(xiàn)了核電出口通用的工程+出口信貸模式的另一種創(chuàng)新���。

2009年5月,孟加拉與俄羅斯簽署核能合作備忘錄建造核電站�。2016年5月24日,孟加拉政府與俄羅斯政府達成協(xié)議����,使用俄羅斯113.85億美元優(yōu)惠貸款,建造Rooppur核電站��。Rooppur項目總金額為141.3億美元�����,與ROSATOM的合同價值126.5億美元,其中113.85億美元(占比90%)使用俄羅斯優(yōu)惠貸款�����,貸款由俄羅斯主權(quán)財富基金提供����,覆蓋80%項目成本�,是孟加拉歷史上最大規(guī)模的外國優(yōu)惠貸款項目。貸款利率為倫敦銀行間拆借利率(LIBOR)加1.75%�����,不超過4%����,償還期限為28年,含10年寬限期���,2017年開始放款���。

2017年10月印度和孟加拉兩國簽署協(xié)議���,印度將為孟加拉17個項目提供總計45億美元貸款,其中盧普爾核電項目占10億美元��,孟將在20年時間內(nèi)以1%的年利率償還貸款����,寬限期為5年。2018年4月����,俄羅斯、印度和孟加拉簽署了一份有關(guān)在孟加拉國盧普爾核電廠項目建設(shè)中開展三邊合作的備忘錄�����。印度公司可參加非關(guān)鍵類工程建設(shè)與設(shè)備安裝工作以及材料和設(shè)備供應(yīng)�����。

盧普爾核電站2個機組分別于2017年11月和2018年7月澆筑首罐混凝土���,計劃于2023年和2024年投運��,2022年4月7日��,Rosatom發(fā)布聲明稱�����,1號機組將按計劃于2023年完工�。ROSATOM集團將負責(zé)項目完成后的第一年商業(yè)運營工作(包括核反應(yīng)燃料成本),之后將移交孟加拉當局����。

ROSATOM海外核電項目

投融資資金來源分析

穩(wěn)定的資金來源�,充足的資金保障是ROSATOM建立強大投融資能力的基礎(chǔ),其出口核電項目資金來源主要包括國家主權(quán)基金和銀行貸款���,此外還有ROSATOM自籌資金和第三方資金�����。

1. 俄羅斯主權(quán)財富基金(NWF)

ROSATOM出口的多個海外核電項目都離不開NWF的支持���。例如:芬蘭Hanhikivi核電項目中NWF提供了約24億歐元的資金支持,解決了部分債務(wù)資金�;匈牙利Paks核電項目中NWF提供了105億的貸款,相當于建設(shè)資金的80%��;NWF均通過貸款的形式提供資金支持,未直接參與項目投資�����。

俄羅斯財政部網(wǎng)站數(shù)據(jù)顯示����,NWF的資金余額與俄羅斯經(jīng)濟狀況正相關(guān),近兩年NWF又增加了緩解政府財政預(yù)算赤字的新職能。由于俄烏沖突導(dǎo)致西方制裁加劇對俄經(jīng)濟的影響目前尚未完全顯現(xiàn)����,NWF是否具備支撐俄對海外核電項目承諾資金支付能力還有待觀察,很大程度將取決于俄羅斯政府對于海外核電項目的定位和支持力度是否會發(fā)生變化�����。

2. 政策性銀行貸款

除俄羅斯主權(quán)基金外���,俄政府還通過指定銀行貸款來推進海外核電項目的融資關(guān)閉和成功落地����。俄羅斯對外經(jīng)濟銀行(Vnesheconombank)是俄重要的政策性銀行����,也是俄最大信貸機構(gòu)之一��,其業(yè)務(wù)范疇包括為投資�����、出口��、地區(qū)發(fā)展���、創(chuàng)新活動等提供金融服務(wù),以及與國際金融機構(gòu)合作開展項目融資等���。如�,我國的田灣一期工程1�、2號機組由俄羅斯財政部提供政府貸款(約占項目總投資的40%)�����,指定俄羅斯對外經(jīng)濟銀行為貸款銀行��。項目順利建成投運����,貸款已歸還��。

白俄羅斯奧斯特羅韋茨核電項目(Ostrovets1���、2機組),俄羅斯與白俄羅斯2011年11月簽署政府間協(xié)議�,由俄方負責(zé)建設(shè)兩臺新核電機組,并且提供項目投資90%的貸款約90億美元���,由俄羅斯對外經(jīng)濟銀行代表政府履行貸款協(xié)議��。

ROSATOM出口核電采用工程+融資模式的項目融資利率一般為3%~4%(遠低于俄羅斯銀行貸款平均利率)���,多數(shù)是通過兩國政府間協(xié)議約定項目的工程實施以及融資安排,指定承包商以及融資執(zhí)行機構(gòu)�。可以看出��,ROSATOM出口核電項目的投融資離不開俄政府統(tǒng)籌安排���,這可能是俄羅斯可以在融資成本和貸款成本“倒掛”的情況下對出口核電項目給出優(yōu)惠貸款條件的主要原因����。

3.ROSATOM自籌資金

政府提供的資金支持占了ROSATOM海外核電項目融資的主要份額,對于采用投資或部分投資的項目�,ROSATOM使用了部分自籌資金,投資資金來自于ROSATOM旗下發(fā)電公司�����,如土耳其項目����。

4.供應(yīng)鏈融資

ROSATOM在部分海外核電項目中還引入了第三國資金,主要由參與項目建設(shè)的供貨商或分包商按合同份額提供融資�。ROSATOM與通用、法馬通�����、阿爾斯通等世界知名大型設(shè)備供應(yīng)商建立了長期穩(wěn)定的合作關(guān)系��,如土耳其項目和芬蘭項目都有其合作的供應(yīng)商參與設(shè)備供貨并提供相應(yīng)工作范圍內(nèi)的融資支持�����。供應(yīng)鏈融資一方面可以為項目解決一部分資金需求���,減輕ROSATOM自身融資壓力。另一方面與世界知名設(shè)備商合作,形成多國聯(lián)隊�����,可以減少項目推進中的阻力���,還可增強業(yè)主國對電站可靠性的信任度�����。

啟示和建議

在國際核電市場競爭越發(fā)激烈的大背景下���,ROSATOM以業(yè)主國需求為導(dǎo)向,創(chuàng)造性地采用靈活的商業(yè)模式組合��,將傳統(tǒng)核電工程承包項目的業(yè)務(wù)鏈條向前擴展到項目的投資和并購環(huán)節(jié)���,向后擴展到項目的運維和售電環(huán)節(jié)�,不僅解決了業(yè)主國項目建設(shè)資金不足的問題����,還在一定程度上分攤了項目建設(shè)運營的風(fēng)險。ROSATOM簽約的海外核電項目大多數(shù)滿足了業(yè)主對于核電投融資支持的關(guān)鍵訴求——優(yōu)惠的融資條件和參與項目投資�。

結(jié)合我國核電出口投融資工作中面臨的挑戰(zhàn),對提升我國核電出口投融資競爭力提出建議。

1. 創(chuàng)新投融資模式

從世界范圍來看����,投建營一體化模式在核電出口項目中的應(yīng)用還處在起始探索階段,一個項目一個模式��,未形成一套成熟體系�����。我國當前出口目標國多為發(fā)展中國家����,技術(shù)基礎(chǔ)和經(jīng)濟基礎(chǔ)較薄弱,但急需穩(wěn)定的電力供應(yīng)來保障其發(fā)展���,投建營模式將很好地滿足發(fā)展中國家引入核電的期望�。我國過去十年采用投建營模式出口常規(guī)電站的項目很多�����,遍布各大洲�����,已形成一套適應(yīng)性進口國環(huán)境和法律體系的項目庫���,建議我國核電出口相關(guān)機構(gòu)在充分考慮目標國條件和核電項目特殊性的基礎(chǔ)上引用借鑒�����,建立一套發(fā)揮我國優(yōu)勢����,極具競爭力的核電投建營投融資方案庫�����,滿足目標國需求���。

在降低貸款利率方面�����,可以建立銀企協(xié)調(diào)和利潤再分配機制�����,請金融機構(gòu)在項目前期就介入市場開發(fā)工作���,設(shè)計融資方案�,發(fā)揮我國核電出口成本優(yōu)勢�����。

2. 拓展資金來源

組建行業(yè)基金���。核電項目資金量大����,如何找到充足且具有競爭力的資金來源是關(guān)鍵問題�����。建議可借鑒國鐵集團牽頭高鐵產(chǎn)業(yè)鏈“走出去”的模式���,由核電出口企業(yè)牽頭核電產(chǎn)業(yè)鏈主要企業(yè)組建聯(lián)合團隊�,或成立核電“走出去”行業(yè)基金��,提供出口項目的資金來源��。建立產(chǎn)業(yè)基金����,從核電產(chǎn)業(yè)鏈的上下游按合同范圍提供股權(quán)融資是一種既可以拓寬海外核電項目融資渠道���,又可以對核電的經(jīng)營管理提供增值服務(wù)的系統(tǒng)性解決方案��。此外����,與國際知名銀行和項目當?shù)劂y行可低成本吸收外儲相比,國內(nèi)銀行的外匯成本偏高�����,為降低資金成本����,可以行業(yè)的名義成立一支專注于海外核電項目投資的離岸基金,基于全球資金來設(shè)計投融資方案�����,拓展資金來源�����,降低資金成本。

發(fā)行境外債券����,降低融資成本。建議核電出口企業(yè)在國際金融中心設(shè)立直接融資渠道�,獲得相對較低成本的融資。以某央企在境外發(fā)三年期歐元債券和美元債券來看�����,比國內(nèi)融資成本低�����。

產(chǎn)融結(jié)合���,加強與第三方合作���。與世界知名設(shè)備供應(yīng)商捆綁,采用在具體項目成立聯(lián)合體����,或基于業(yè)主本地化需求在目標國成立合資公司等方式,建立更加緊密的協(xié)作關(guān)系,共同開拓海外核電市場����,各參與方按合同份額各自負責(zé)投融資金來源。